- 保198种疾病

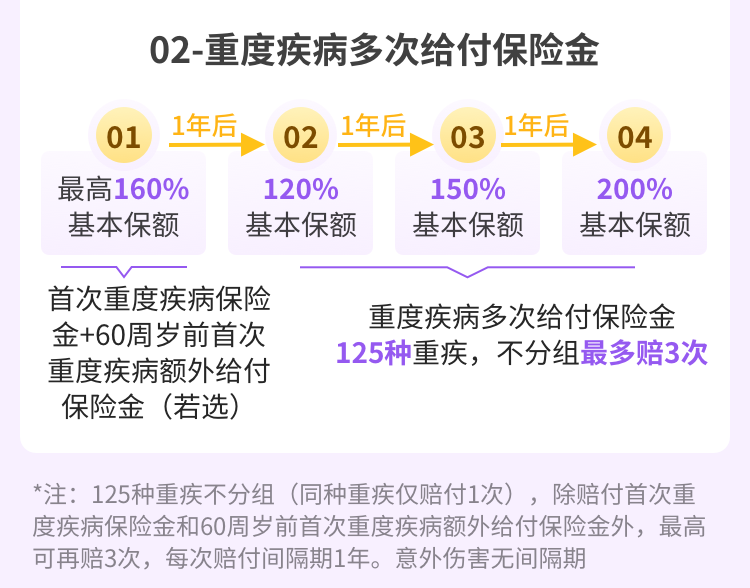

- 可选重疾多次赔付

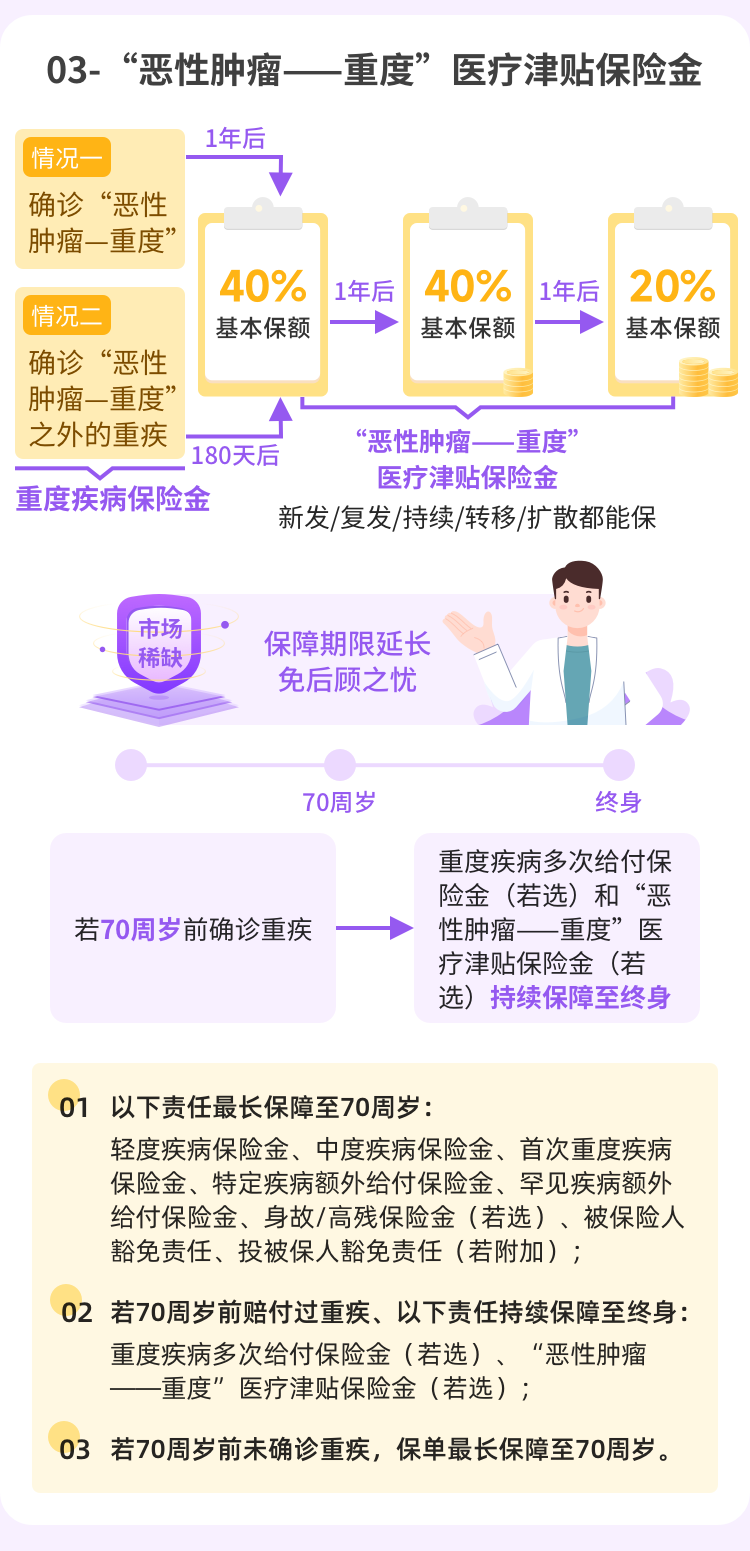

- 可选恶性肿瘤二次保障

- 电子保单

- 专属顾问

| 必选保障 | ||

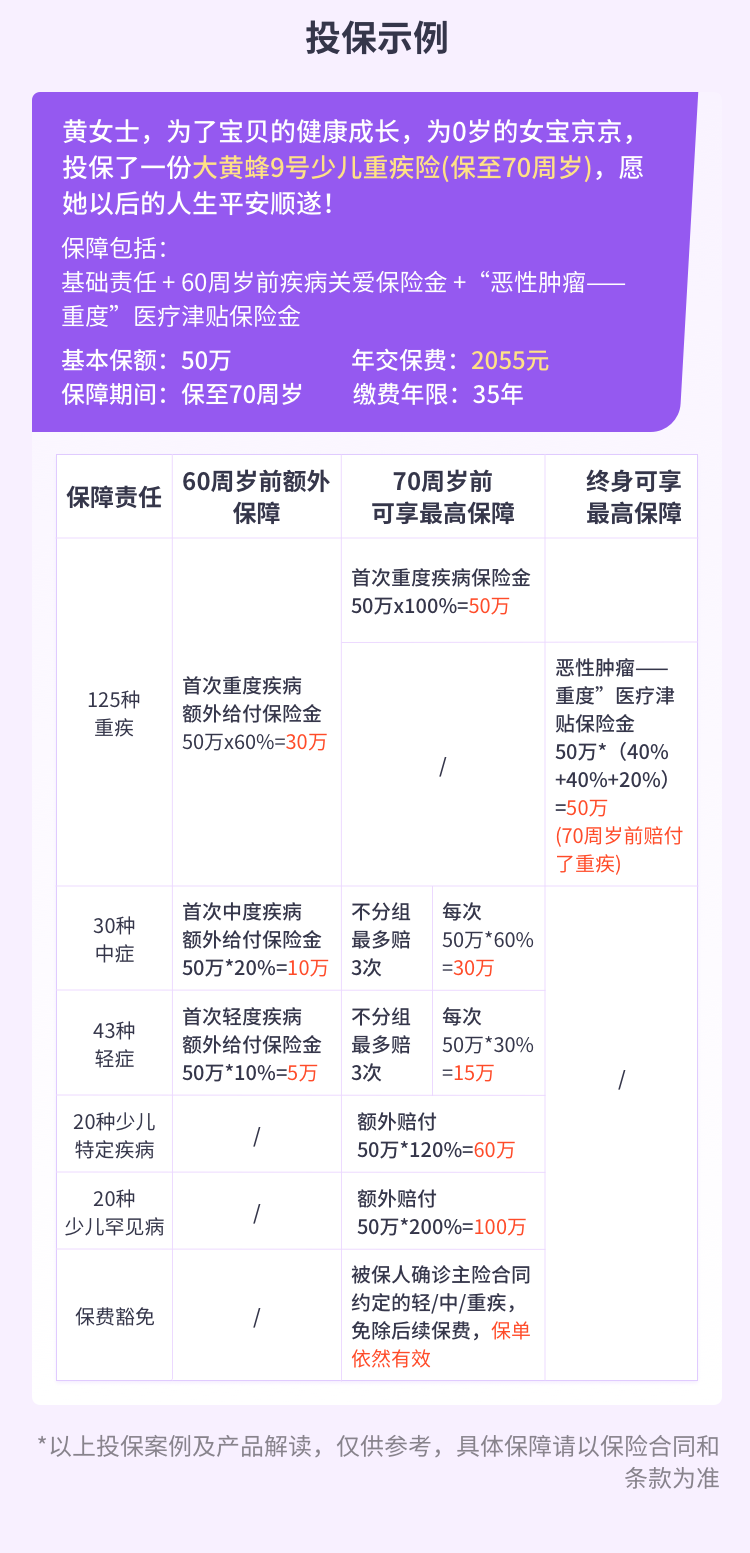

| 首次重度疾病保险金 | 100%基本保额 | 被保险人于本合同等待期180日后且于70周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的重度疾病(无论一种或多种),按本合同基本保险金额给付首次重度疾病保险金,给付后首次重度疾病保险金责任终止。 若被保险人于70周岁的保单周年日零时前,未经专科医生确诊发生本合同所指的重度疾病(无论一种或多种),本合同于被保险人70周岁的保单周年日零时终止。 若被保险人确诊时符合首次重度疾病保险金或高度残疾保险金(若有)给付条件,且同时符合轻度疾病保险金或中度疾病保险金给付条件的,保险公司仅给付首次重度疾病保险金或高度残疾保险金(若有)中的一项,而不予给付轻度疾病保险金或中度疾病保险金。

|

| 中度疾病保险金 | 60%基本保额 | 被保险人于本合同等待期180日后且于70周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的中度疾病(无论一种或多种),保险公司按本合同基本保险金额的60%给付中度疾病保险金。 每种中度疾病的中度疾病保险金的给付次数以一次为限,给付后该种中度疾病的中度疾病保险金责任终止。本合同中度疾病保险金的累计给付次数以三次为限,当累计给付次数达到三次时,本合同的中度疾病保险金责任终止。 若被保险人确诊时符合轻度疾病保险金给付条件,且同时符合中度疾病保险金 给付条件的,保险公司仅给付中度疾病保险金,而不予给付轻度疾病保险金。

|

| 轻度疾病保险金 | 30%基本保额 | 被保险人于本合同等待期180日后且于70周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的轻度疾病(无论一种或多种),保险公司按本合同基本保险金额的 30%给付轻度疾病保险金。 每种轻度疾病的轻度疾病保险金的给付次数以一次为限,给付后该种轻度疾病的轻度疾病保险金责任终止。本合同轻度疾病保险金的累计给付次数以三次为限,当累计给付次数达到三次时,本合同的轻度疾病保险金责任终止。 若被保险人确诊时符合轻度疾病保险金给付条件,且同时符合中度疾病保险金 给付条件的,保险公司仅给付中度疾病保险金,而不予给付轻度疾病保险金。

|

| 特定疾病额外给付保险金 | 保单约定 | 被保险人于本合同等待期180日后且于70周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的特定疾病(见释义)(无论一种或多种),保险公司在按本合同约定给付首次重度疾病保险金、第二次重度疾病保险金(若有)、第三次重度疾病保险金(若有)、第四次重度疾病保险金(若有)或“恶性肿瘤——重度”医疗津贴保险金(若有)的同时,按本合同基本保险金额的 120%给付特定疾病额外给付保险金,给付后特定疾病额外给付保险金责任终止。

本合同特定疾病额外给付保险金的给付次数以一次为限。 |

| 罕见疾病额外给付保险金 | 保单约定 | 被保险人于本合同等待期180日后且于70周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的罕见疾病(无论一种或多种),保险公司在按本合同约定给付首次重度疾病保险金、第二次重度疾病保险金(若有)、第三次重度疾病保险金(若有)、第四次重度疾病保险金(若有)或“恶性肿瘤——重度”医疗津贴保险金(若有)的同时,按本合同基本保险金额的 200%给付罕见疾病额外给付保险金,给付后罕见疾病额外给付保险金责任终止。 |

| 轻度/中度/重度疾病豁免保险费 | 剩余未交保费 | 被保险人于本合同等待期180日后且于70周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的轻度疾病、中度疾病或重度疾病(无论一种或多种),则自该疾病确诊日后本合同首个保险费约定支付日开始至本合同最后一次保险费约定支付日止,保险公司豁免前述期间内您应交纳的本合同的保险费,本合同继续有效。豁免保险费的,本公司视同自被保险人该疾病确诊日起的续期保险费已经交纳。 |

| 可选保障 | ||

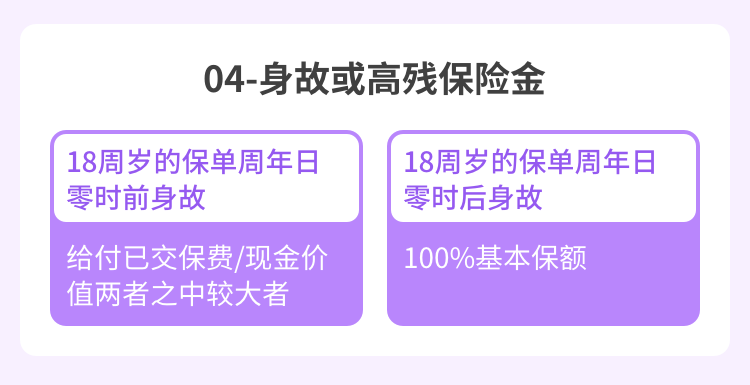

| 身故保险金 | 不投保 | 被保险人于本合同等待期180日后且于18周岁的保单周年日零时前身故,本合同终止,保险公司公司按以下两项中金额较大者给付身故保险金: 本合同的首次重度疾病保险金、身故保险金和高度残疾保险金保险公司仅给付一项,首次重度疾病保险金、身故保险金和高度残疾保险金的给付次数以一次为限。 |

| 高度残疾保险金 | 不投保 | 被保险人于本合同等待期180日后且于18周岁的保单周年日零时前高度残疾,本合同终止,保险公司按以下两项中金额较大者给付高度残疾保险金: 本合同的首次重度疾病保险金、身故保险金和高度残疾保险金保险公司仅给付一项,首次重度疾病保险金、身故保险金和高度残疾保险金的给付次数以一次为限。 |

| 重度疾病多次给付保险金 | 不投保 | 若您在投保时未选择“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付首次重度疾病保险金的情况下,若被保险人遭受意外伤害或自首次重度疾病确诊之日起满1年后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的首次重度疾病以外其他任何一种重度疾病(无论一种或多种),保险公司按本合同基本保险金额的120%给付第二次重度疾病保险金,给付后该重度疾病的保险责任终止。 若您在投保时同时选择了“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付首次重度疾病保险金的情况下,若被保险人遭受意外伤害或自首次重度疾病确诊之日起满1年后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的首次重度疾病和“恶性肿瘤——重度”以外的其他任何一种重度疾病(无论一种或多种),保险公司按本合同基本保险金额的 120%给付第二次重度疾病保险金,给付后该重度疾病的保险责任终止。

若您在投保时同时选择了“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付首次重度疾病保险金的情况下,若被保险人遭受意外伤害或自首次重度疾病确诊之日起满180日后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”且首次重度疾病非“恶性肿瘤——重度”,保险公司按本合同基本保险金额的 120%给付第二次重度疾病保险金,给付后该重度疾病的保险责任终止。

本合同第二次重度疾病保险金的给付次数以一次为限。

若您在投保时未选择“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付第二次重度疾病保险金的情况下,若被保险人遭受意外伤害或自第二次重度疾病确诊之日起满1年后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的前述两次重度疾病以外其他任何一种重度疾病(无论一种或多种),保险公司按本合同基本保险金额的 150%给付第三次重度疾病保险金,给付后该重度疾病的保险责任终止。

若您在投保时同时选择了“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付第二次重度疾病保险金的情况下,若被保险人遭受意外伤害或自第二次重度疾病确诊之日起满1年后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的前述两次重度疾病和“恶性肿瘤——重度”以外的其他任何一种重度疾病(无论一种或多种),保险公司按本合同基本保险金额的150%给付第三次重度疾病保险金,给付后该重度疾病的保险责任终止。

若您在投保时同时选择了“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付第二次重度疾病保险金的情况下,若被保险人遭受意外伤害或自第二次重度疾病确诊之日起满 180 日后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”且前述两次重度疾病均非“恶性肿瘤——重度”,保险公司按本合同基本保险金额的 150%给付第三次重度疾病保险金,给付后该重度疾病的保险责任终止。

本合同第三次重度疾病保险金的给付次数以一次为限。

若您在投保时未选择“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付第三次重度疾病保险金的情况下,若被保险人遭受意外伤害或自第三次重度疾病确诊之日起满1年后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的前述三次重度疾病以外其他任何一种重度疾病(无论一种或多种),保险公司按本合同基本保险金额的 200%给付第四次重度疾病保险金,给付后重度疾病多次给付保险金责任终止。

若您在投保时同时选择了“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付第三次重度疾病保险金的情况下,若被保险人遭受意外伤害或自第三次重度疾病确诊之日起满 1 年后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的前述三次重度疾病和“恶性肿瘤——重度”以外的其他任何一种重度疾病(无论一种或多种),保险公司按本合同基本保险金额的200%给付第四次重度疾病保险金,给付后重度疾病多次给付保险金责任终止。 若您在投保时同时选择了“恶性肿瘤——重度”医疗津贴保险金,在保险公司已按本合同的约定给付第三次重度疾病保险金的情况下,若被保险人遭受意外伤害或自第三次重度疾病确诊之日起满 180 日后因意外伤害以外的原因,经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”且前述三次重度疾病均非“恶性肿瘤——重度”,保险公司按本合同基本保险金额的 200%给付第四次重度疾病保险金,给付后重度疾病多次给付保险金责任终止。 本合同第四次重度疾病保险金的给付次数以一次为限。 若您在投保时未选择“恶性肿瘤——重度”医疗津贴保险金,或投保时选择“恶

性肿瘤——重度”医疗津贴保险金且保险公司已按约定给付该保险金,在轻度疾病保险金、中度疾病保险金、60周岁前首次轻度疾病额外给付保险金(若有)和60周岁前首次中度疾病额外给付保险金(若有)责任均终止后,本合同终止。 |

| “恶性肿瘤——重度”医疗津贴保险金 | 不投保 | 若您在投保时未选择重度疾病多次给付保险金,被保险人于本合同等待期180日后经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”,且保险公司按本合同约定给付首次重度疾病保险金后,自该次“恶性肿瘤——重度”确诊之日起满1年后,若被保险人再次经专科医生确诊发生本合同所指的重度疾病中的“恶性肿瘤——重度”,由专科医生开具了与诊断相关的证明资料,并经医院的专科医生进行治疗、随诊或复查的,本公司按本合同基本保险金额的40%给付第一次“恶性肿瘤——重度”医疗津贴保险金,给付后第一次“恶性肿瘤——重度”医疗津贴保险金责任终止。

若您在投保时同时选择了重度疾病多次给付保险金,被保险人于本合同等待期180日后经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”,且保险公司按本合同约定给付首次重度疾病保险金或重度疾病多次给付保险金后,自该次“恶性肿瘤——重度”确诊之日起满 1 年后,若被保险人再次经专科医生确诊发生本合同所指的重度疾病中的“恶性肿瘤——重度”,由专科医生开具了与诊断相关的证明资料,并经医院的专科医生进行治疗、随诊或复查的,保险公司按本合同基本保险金额的40%给付第一次“恶性肿瘤——重度”医疗津贴保险金,给付后第一次“恶性肿瘤——重度”医疗津贴保险金责任终止。

若您在投保时未选择重度疾病多次给付保险金,被保险人于本合同等待期后经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”之外的其他重度疾病(无论一种或多种),且保险公司按本合同约定给付首次重度疾病保险金后,自该重度疾病确诊之日起满180日后,若被保险人经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”,保险公司按本合同基本保险金额的40%给付第一次“恶性肿瘤——重度”医疗津贴保险金,给付后第一次“恶性肿瘤——重度”医疗津贴保险金责任终止。

若您在投保时同时选择了重度疾病多次给付保险金,被保险人于本合同等待期后经专科医生确诊发生四次本合同所指的重度疾病中的“恶性肿瘤——重度”之外的其他重度疾病(无论一种或多种),且保险公司按本合同约定给付首次重度疾病保险金和重度疾病多次给付保险金后,自第四次重度疾病确诊之日起满180日后,若被保险人经专科医生确诊初次发生本合同所指的重度疾病中的“恶性肿瘤——重度”,保险公司按本合同基本保险金额的40%给付第一次“恶性肿瘤——重度”医疗津贴保险金,给付后第一次“恶性肿瘤——重度”医疗津贴保险金责任终止。 本合同第一次“恶性肿瘤——重度”医疗津贴保险金的给付次数以一次为限。 在保险公司已按本合同的约定给付第一次“恶性肿瘤——重度”医疗津贴保险金的情况下,若被保险人自上一次“恶性肿瘤——重度”确诊之日起满1年后,再次经专科医生确诊发生本合同所指的重度疾病中的“恶性肿瘤——重度”,由专科医生开具了与诊断相关的证明资料,并经医院的专科医生进行治疗、随诊或复查的,保险公司按本合同基本保险金额的 40%给付第二次“恶性肿瘤——重度”医疗津贴保险金,给付后第二次“恶性肿瘤——重度”医疗津贴保险金责任终止。

本合同第二次“恶性肿瘤——重度”医疗津贴保险金的给付次数以一次为限。

在保险公司已按本合同的约定给付第二次“恶性肿瘤——重度”医疗津贴保险金的情况下,若被保险人自上一次“恶性肿瘤——重度”确诊之日起满1年后,再次经专科医生确诊发生本合同所指的重度疾病中的“恶性肿瘤——重度”,由专科医生开具了与诊断相关的证明资料,并经医院的专科医生进行治疗、随诊或复查的,保险公司按本合同基本保险金额的 20%给付第三次“恶性肿瘤——重度”医疗津贴保险金,给付后“恶性肿瘤——重度”医疗津贴保险金责任终止。

本合同第三次“恶性肿瘤——重度”医疗津贴保险金的给付次数以一次为限。 其中,再次确诊的“恶性肿瘤——重度”包括以下情况: 与前一次“恶性肿瘤——重度”无关的新发“恶性肿瘤——重度”; 前一次“恶性肿瘤——重度”复发; 前一次“恶性肿瘤——重度”转移或扩散; 前一次“恶性肿瘤——重度”仍持续存在。 |

| 60周岁前疾病关爱保险金 | 不投保 | 被保险人于本合同等待期180日后且于60周岁的保单周年日零时前,经专科医生确诊初次发生本合同所指的轻度疾病、中度疾病、重度疾病(无论一种或多种),在按本合同约定给付轻度疾病保险金、中度疾病保险金、重度疾病保险金的同时,按本合同基本保险金额的10%、20%、60%给付60周岁前首次轻度疾病额外给付保险金、首次中度疾病额外给付保险金、首次重度疾病额外给付保险金,给付后60周岁前首次轻度疾病额外给付保险金、首次中度疾病额外给付保险金、首次重度疾病额外给付保险金分别责任终止。

|

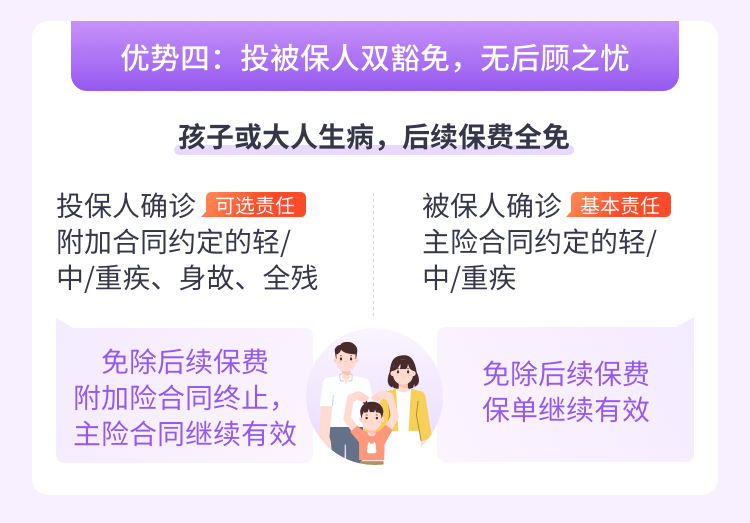

| 投保人豁免保险费 | 不投保 | 保障投保人在保险期间内,如遭受意外伤害或于本附加合同生效(或最后复效)之日起180日后因意外伤害以外的原因,经专科医生确诊初次发生本附加合同所指的轻度疾病、中度疾病、重度疾病、或导致身故/高度残疾,本附加合同终止,将豁免主合同及指定附加合同自被保险人确诊或身故/高度残疾之日起的续期保险费。 |

【重要提示】免除责任、保障责任、犹豫期、费用扣除、退保损失、保险单现金价值、投保人、被保险人义务等内容详见保险合同,请务必仔细阅读产品条款、投保须知、客户告知书、保险合同及电子保单的特别约定。

【投保说明】本产品包含《北京人寿京康宝贝 K 款重大疾病保险(互联网专属)条款》、《北京人寿附加投保人豁免保险费D款重大疾病保险(互联网专属)》,附加险为可选附加。

【保额说明】本产品的基本保额规则如下:

| 年龄/地区 | 其他地区 | 北京、上海、浙江、江苏、广东 |

| 28天~2周岁 | 50万 | 50万 |

| 3周岁及以上 | 60万 | 70万 |

【未成年人保额】根据银保监会规定,未满18周岁的未成年人,在各家保险公司的身故保险金总额(不含航空意外)按以下规定给付:

(1)不满10周岁,总额不超过20万元;

(2)已满10周岁但未满18周岁,总额不超过50万元。

【适用人群】

(1)被保险人(不含外籍人士)年龄须为出生满28天-17周岁(以投保时间核算),职业分类须为1-6类;

(2)投保人(不含外籍人士)年龄须为18周岁-70周岁且具有完全民事行为能力的人并在投保时对与被保险人具有保险利益。

【未成年人投保】未满18周岁的未成年人,仅限父母为其投保。

【生效时间】自保险公司同意承保、收取保险费并签发保险单的次日零时起生效,并在保险单上载明。

【犹豫期】自您签收本合同之日起,有15日的犹豫期。在此期间,请您认真审视本合同,如果您认为本合同与您的需求不相符,您可以在此期间提出解除本合同,保险公司将在扣除不超过 10 元的工本费后向您无息退还所交保险费。

【等待期说明】

(1)《北京人寿京康宝贝K款重大疾病保险(互联网专属)条款》的等待期为180日;

(2)《北京人寿附加投保人豁免保险费D款重大疾病保险(互联网专属)》的等待期为180日。

【保障区域】中国境内(不含港澳台地区)。

【信息披露】本保险产品由北京人寿保险股份有限公司承保,面向全国(不含港澳台地区)销售(查询保险公司分支机构);保险公司未设立分公司的地区,存在的服务不到位、时效差等问题,投保咨询、保单/凭证查询、客户投诉以及投保、承保、理赔、保全、退保等相关事务,由新一站保险网协助办理,新一站全国统一客服电话:400-667-5599。

- 保险条款

- 1、北京人寿京康宝贝 K 款重大疾病保险(互联网专属)条款北京人寿〔2023〕疾病保险 039 号

- 2、北京人寿附加投保人豁免保险费 D 款重大疾病保险(互联网专属)条款北京人寿〔2023〕疾病保险 014 号

- 费率表

- 责任免除条款

- 保险公司告知书

- 客户告知书

三步理赔

STEP1:理赔报案

拨打保险公司客服电话(400-81-96677)报案。

STEP2:提交资料

保险公司会告知您需要提供哪些材料。

STEP3:坐收赔款

保险公司审核完成后,将按照您填写的银行账号,通过转账方式,支付赔款。若您需要协助,可以随时联系新一站,我们会全力为您服务。

保全

本产品仅支持姓名、证件号码等投被保险人信息填写笔误的更正(不支持姓名和证件号码同时更正),受益人的变更。

STEP1:关注“保单助手”微信公众号,进行线上申请。

STEP2:点击菜单【个人中心】-【我的保单】-【查看保单】-【申请售后】,选择对应的保全项目。

STEP3:按照要求备齐材料,并将所需材料提交给保险公司。

STEP4:完成后,保险公司会通知您保全结果。

退保

本产品支持退保。

STEP1:关注“保单助手”微信公众号,进行线上申请。

STEP2:点击菜单【个人中心】-【我的保单】-【查看保单】-【申请售后】,选择【犹豫期退保】/【退保】。

STEP3:按照要求备齐材料,并提交给保险公司。

STEP4:保险公司扣除部分费用后(犹豫期内全额退款),退还剩余金额,具体金额需保险公司核算。

发票

本产品提供电子发票,发票抬头同投保人姓名(不支持公司抬头),如需发票,可关注“北京人寿京保通”微信公众号进行发票申请。