选来选去脑袋都大了!重疾险的附加责任到底要不要加?

重疾险算是保险市场里比较受欢迎的险种了,面对这种炙手可热的产品,各大保险公司纷纷使出浑身解数,在重大保险保障的基础上,附加各种责任。比如身故保障、投保人豁免等,成功把消费者逼成了选择困难症。

“保障全总归是好的,买就对了!”

不清楚附加责任对自己有没有用,反正有什么就买什么。保障全了没错,等到付保费时才发现:钱包保不住了…

那么,这些附加责任真的有必要加吗?怎么搭配才能更划算呢?

附加责任是什么?

在买重疾险时,带有疾病保障的主险是必选的,附加险可以自身情况自由选择。所谓附加险,指的就是附加在主险基础上,对主险保障责任进行补充。那么为什么要附加一份合同呢?把所有的保障责任放进一份合同里不是方便多了吗?

试想一下,如果所有新增责任都在一张保单里,保障全面无死角,那么能承担这份保单保费的人恐怕少之又少。

因此,保险公司把产品责任细分拆解,重大疾病保障是必选责任,其他诸如身故责任、豁免责任等次要的保障可供消费者自由选择,让消费者根据自己的保费预算来制定保障计划。

重疾险附加责任怎么选?

1、附加癌症多次赔付

癌症多次赔付指的是在首次确诊癌症并获得赔付后,如果后续由于病情复发以及转移或者再次新发癌症,可以获得理赔。不同产品的赔付形式可能有所区别,有些是赔付一定比例的保额,而有些则会以恶性肿瘤津贴保险金的形式给付。

众所周知,癌症复发的几率非常高。相关数据统计显示,癌症一年内复发的几率高达90%,3年内的复发率也达到了55%。

当然,如果附加了这份保障,保费也会相应增加。以癌症二次赔付为例,不同性别和年龄段的额外叠加费用不同,总的保费大概增加20%。如果预算充足的情况下,小新强烈建议附加上这份保障。

2、附加特定疾病保障

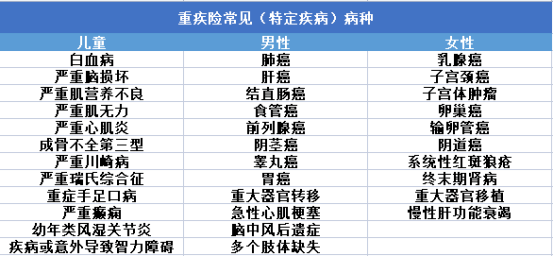

除了癌症多次赔付,一些公司会针对一些高发的疾病,提供特定疾病保障。不同人群的特定疾病有所不同,常见的有以下这些:

如果附加了特定疾病保障,要是不幸罹患这些疾病,可以额外获得一定保额的赔付。不过很多朋友要问了,重疾险主险里已经有重症、中症和轻症保障了,还有没有必要附加特病疾病保障呢?

就拿儿童重疾险来说,一般来说儿童重疾险附加少儿特病疾病保障,特定疾病额外赔付100%基本保额,甚至有些罕见病的额外赔付可以达到200%。而且每年保费也不贵,多花几百块钱就可以买到,保费压力不大的情况下建议为孩子附加上这项保障。

而大人的特定疾病保障的赔付比例就没这么高了,而且多数高发疾病已经在重疾基础保障中了,如果没有家族病史,患特定疾病的风险不高,也可以选择不附加。

3、身故/全残保障

附加责任中,很多人最纠结的就是要不要附加身故或者全残保障。附加了身故保障就等于同时拥有了重疾保障和身故保障,在保障期间内先发生什么情况就赔付什么,如果发生了重疾理赔,身故保障就会失效。

不过,附加身故保障的重疾险会比不附加的要贵很多。如果预算不够的话,小新还是建议把重心放在主险保障和保额上,可以不附加身故保障,而选择尽可能把保额做高,确保重疾险保障充足后,再在有余力的基础上搭配一份定期寿险。

当然,如果保费预算充足,主险基础上附加身故保障还是非常不错的。总的来说,要不要附加这项保障还是取决于自己的预算和实际情况。

4、投保人/被保人豁免

豁免责任根据不同的对象分为投保人豁免和被保人豁免,很多重疾险都自带被保人豁免,如果被保人罹患合同约定的重疾、轻症或中症,后续保费可以视为已交且保障依然有效。

而投保人豁免是需要另外附加的。当投保人发生轻/中症、重疾、身故或全残的情况下,后续的保费不用再交,合同继续生效。一般大人给孩子投保、夫妻互保或者家庭顶梁柱为他人投保等情况下建议附加这项保障。

举个例子,小李给自己的儿子买了一份30万保额的儿童重疾险,分20年交,附加了投保人豁免。5年后,小李不幸罹患癌症,他给儿子买的这份保险,后续15年的保费都不用再交,孩子的保障依然有效。

写在最后

买保险这件事从来没有标准答案,是需要根据具体情况量身定制的。对于要不要选择附加责任,有些人预算充足,可以通过选上附加责任一步到位。有些人暂时预算不够,也能先把最基础的保障做好,把保额做高,后面再一步步配齐。无论是哪种配置思路,都不存在对错,只要是基于自身的实际需求和预算来的,就不会有大问题。